Cotiser : comment, combien, pourquoi ?

La rémunération en droits d’auteur, comme tout revenu du travail, donne lieu à des prélèvements obligatoires ainsi qu’à l’ouverture de droits.

Les artistes-auteur·ices sont rattaché-es au régime général de la sécurité sociale. Ces prélèvements peuvent être versés par les diffuseurs (via le précompte) ou par l’artiste-auteur·ice directement auprès de l’URSSAF Limousin.

Situations sociale et fiscale sont intimement imbriquées dans le statut de l’artiste-auteur·ice, en effet le type de déclaration fiscale choisie par l’auteur·ice aura des conséquences sur le montant de ses cotisations ainsi que sur leur mode de règlement et donc sur les droits ouverts (pour la retraite). C’est le choix de régime fiscal pour votre déclaration d’impôt qui va déterminer votre assiette sociale. Cette assiette sociale, c’est le montant sur lequel l’administration se basera pour calculer vos cotisations.

Différences principales entre traitements et salaires et micro-BNC :

traitements et salaires

Le paiement en « traitements et salaires » est le mode de déclaration par défaut. Il correspond au paiement par un tiers, généralement des éditeurs, producteurs ou organismes de gestion collective. Quand vous êtes payé·es en traitements et salaires, vous êtes généralement précompté·es de vos cotisations de sécurité sociale et de retraite de base. Pour faire simple, quand vous êtes précompté·s, il y a une différence d’environ 16% entre le brut et le net que vous touchez : le diffuseur doit verser les cotisations correspondantes à vos revenus directement à l’URSSAF Limousin. Attention : ces cotisations couvrent l’assurance-maladie et la retraite de base. Vous devrez encore vous acquitter vous-même de votre cotisation retraite complémentaire obligatoire. Vous devrez alors provisionner 2 à 8 % de vos revenus afin de vous acquitter de votre retraite complémentaire auprès de l’IRCEC. Nous y reviendrons plus tard. Quand vous déclarez vos revenus en traitements et salaires, vos cotisations seront donc comprises entre 18 et 24 % du montant brut de vos revenus.

Micro-BNC :

Vous pouvez également déclarer vos revenus en « BNC » ou « micro-BNC ». Le micro BNC est une version simplifiée du BNC, c’est à ce mode de déclaration que nous nous intéresserons. Il s’adresse aux artistes auteur dont les revenus annuels sont inférieurs à 70 000 €. Les revenus qui ne vous sont pas versés par des tiers, mais que vous facturez directement doivent être déclarés en micro BNC ou BNC. Pour faire simple, quand vous émettez des factures, vous n’êtes pas précomptés : vous touchez le brut et vous devrez verser vous-même toutes vos cotisations : sécurité sociale, retraite de base, et retraite complémentaire. Attention, le mode de calcul est différent quand vous êtes en BNC. Vous ne cotisez que sur 75 % de vos revenus, le montant des cotisations sera donc plus bas, mais attention, vos droits aussi. En micro-BNC, vos cotisations de sécurité sociale et de retraite de base sont de 12 %. Auxquels s’ajoutent les cotisations IRCEC, elle aussi plus faible, puisque calculés sur 75 % de vos revenus et non 100%. Vos cotisations IRCEC seront donc comprises entre 1,5 et 6% de vos revenus bruts. Quand vous déclarez vos revenus en bénéfices non commerciaux, vos cotisations seront donc comprises entre eux 13, 5 et 18 % du montant brut de vos revenus.

Si vous déclarez vos revenus en bénéfices non commerciaux, vous devez impérativement demander un Siret afin de pouvoir établir des factures. Ce Siret vous servira également de dispense de précompte.

Il est également fortement recommandé d’ouvrir un compte dédié lorsque l’on est en BNC. Attention, un compte dédié ne signifie pas un compte professionnel. De nombreuses banques tenteront de vous obliger à souscrire un compte professionnel, or, la loi ne vous y oblige pas. Les comptes professionnels sont généralement plus chers. N’hésitez pas à rappeler à la banque qu’un compte personnel dédié est largement suffisant. Si elle ne veut pas entendre raison, n’hésitez pas à vous tourner vers la concurrence.

Pour résumer :

Selon que vous déclarez vos revenus en traitements et salaires ou en bénéfices non commerciaux, vous ne cotiserez pas sur la même assiette sociale. Vous cotisez moins en micro-BNC. Toutes cotisations confondues, si vous déclarez en traitements et salaires, vous verserez entre 18 et 24 % du montant brut de vos revenus en cotisations. Si vous déclarez en micro-BNC, vous verserez entre eux 13, 5 et 18 % du montant brut de vos revenus en cotisations. Cependant, si vous cotisez moins, vous ouvrez également moins de droits ce qu’il faut garder à l’esprit afin de faire ses choix en connaissance de cause.

Certains revenus ne peuvent pas se déclarer en traitements et salaires c’est le cas des ventes aux particuliers, par exemple.

Vous pouvez très bien panacher les déclarations traitements et salaires et bénéfices non commerciaux là encore, c’est un choix individuel.

La déclaration en micro-BNC vous permet de payer moins de cotisations, mais attention, vous devez être extrêmement vigilants sur votre trésorerie : ce sera à vous de payer vos cotisations, elles n’auront pas été versées par le diffuseur. Si vous choisissez ce mode de déclaration, veillez à provisionner entre 13 et 18 % de vos revenus afin de faire face aux appels de cotisations de l’URSSAF et de l’IRCEC.

Quelles cotisations pour quel droit ?

Il est essentiel de comprendre la nature de ces différents prélèvements afin de comprendre à quels droits ils sont rattachés.

Les artistes-auteur·ices doivent s’acquitter d’environ 16% de cotisations « de base » et d’une cotisation complémentaire de 8% (qui peut être réduite à 4% voire 2 %). Comptez donc que sur un montant brut de 100 euros, 24€ seront prélevés (ou 18% en-dessous d’un certain seuil de revenus, ou si vous relever du secteur du livre). Tenez-en toujours compte quand un diffuseur vous annonce un montant brut.

Les cotisations sociales « de base » : l’URSSAF Limousin

Précompte :

Vous êtes précompté si le diffuseur verse à l’URSSAF un certain nombre de cotisation. Si vous déclarez vos revenus en traitements et salaires, vous êtes obligatoirement soumis au précompte pour les revenus provenant de France. (il y a une tolérance pour les revenus de l’étranger, nous y reviendrons plus tard).

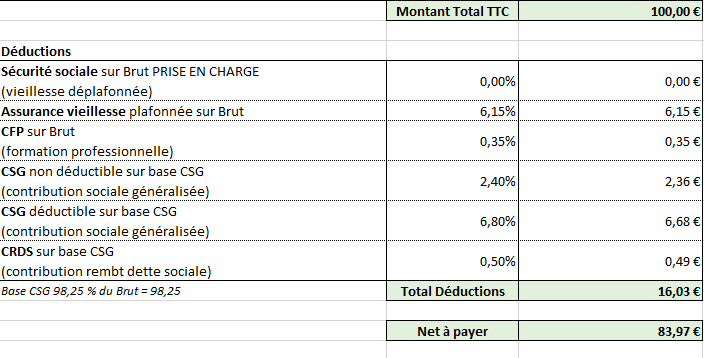

En cas de précompte, 16 euros sont retenus et versés pour vous par le diffuseur pour une note de 100€ (chiffres pour 2020)

La cotisation sécurité sociale plafonnée est à 0% sur cette note, car elle est depuis janvier 2020 prise en charge par l’état et n’est donc plus prélevée sur le brut, comme c’était le cas avant. Elle était en 2019 de 0,40%. Nous la laissons tout de même apparaître car elle est versée en notre nom.

Assurance vieillesse plafonnée sur brut : Jusqu’en janvier 2019, elle était appelée a posteriori par l’Agessa ou la Mda, quand on dépassait le « seuil d’affiliation » de 900 Smic horaire. C’est ce qui va constituer votre retraite de base. Depuis le 1er janvier 2020, elle donne lieu à cotisation dès le premier euro. Elle est à présent directement versée à l’URSSAF Limousin par le diffuseur. C’est sur cette base que seront calculés vos trimestres de cotisations retraite (1523€ = 1 trimestre validé. On ne peut pas valider plus de 4 trimestres). Il n’y a plus de « seuil d’affiliation » cependant, il existe toujours un seuil de revenus minimum pour ouvrir l’ensemble de vos droits à la retraite et aux indemnités journalières. Cette cotisation est plafonnée à 41 126€, c’est-à-dire qu’elle n’est perçue que sur cette somme. Le montant maximum de cette cotisation est de 2529€ sur l’année. Au-delà elle doit donner lieu à un remboursement de la part de l’URSSAF Limousin.

| NB : Pour valider l’ensemble de vos droits à la retraite et aux indemnités journalières, il faut que vos revenus atteignent un certain seuil fixé à : 600 Smic horaire pour valider 4 trimestres de retraite (salaires et revenus d’artiste-auteur cumulés, soit 6 090 € en 2020) 900 Smic horaire pour valider des droits aux indemnités maladie, maternité, paternité, invalidité (9225€ bruts en 2021) – seuil abaissé temporairement à 600 Smic h. depuis la crise sanitaire. En-dessous de ces seuils, vous pouvez choisir de surcotiser pour maintenir vos droits, voir la fiche « surcotisations » pour en comprendre les mécanismes et connaître le montant |

CFP : la contribution à la formation professionnelle finance votre droit à la formation. Pour en bénéficiez, vous devez vous adresser à l’AFDAS, qui finance les formations à hauteur de 5000€ par an et par personne, sous condition de revenus. (9 000 euros brut sur les 3 dernières années ou 12 000 euros brut sur les 4 dernières années 15 000 euros brut sur les 5 dernières années.)

CSG et CRDS : ce sont en réalité des contributions plus que des cotisations, car elles n’ouvrent aucun droit. Tous les salariés y sont soumis. Ensemble, ces deux contributions représentent 9,57% des prélèvements. Elles constituaient presque l’intégralité des prélèvements en précompte avant 2019.

| En résumé : Sur un total de 100€ brut, l’auteur en précompte perçoit donc 83,97€ directement. 16,03€ sont prélevés et versés à l’URSSAF pour son compte, dont 6,50€ de cotisations (ouvrant des droits) et 9,57€ de contributions (n’ouvrant aucun droit). |

Attention ! Seuls les diffuseurs français s’acquittent du précompte. Les diffuseurs étrangers sont tenus de verser le montant brut à l’auteur·ice qui reversera les cotisations à l’URSSAF dans les mêmes proportions. Pensez à provisionner 16% environ de vos revenus de l’étranger. C’est à vous de déclarer ces revenus auprès de l’URSSAF Limousin, les diffuseurs étrangers ne sont pas tenus de le faire.

Dispense de précompte :

Si vous avez choisi de déclarer vos revenus en BNC ou micro-BNC, vous devez faire une demande de dispense de précompte auprès de l’URSSAF Limousin, que vous fournirez à vos diffuseurs. Les dysfonctionnements actuels de l’URSSAF Limousin ne lui permettant pas de fournir les dispenses de précompte, on considère que votre siret vous tiendra lieu de dispense de précompte jusqu’à nouvel ordre. Vous touchez alors un montant brut et vous vous acquitterez vous-même de vos cotisations et contributions auprès de l’URSSAF Limousin.

Cependant, comme nous l’avons vu plus tôt, si vous déclarez vos revenus en micro BNC, vos cotisations ne seront pas calculées sur 100 % de vos revenus bruts, mais sur 75 % de ces derniers. Cela signifie qu’il vous faudra provisionner 12 % de vos revenus afin de faire face à vos appels de cotisations de sécurité sociale et de retraite de base auprès de l’URSSAF Limousin.

Il est donc important de provisionner 12% de vos revenus bruts afin de pouvoir vous acquitter de vos cotisations sociales de base.

Mais ces cotisations « de base » ne sont pas les seules cotisations obligatoires dont vous devrez vous acquitter, à cela s’ajoute la cotisation vieillesse complémentaire obligatoire.

Retraite de base et retraite complémentaire :

La retraite de base et la retraite complémentaire sont différentes dans leur fonctionnement (calcul de la retraite) et dans leur gestion (caisses de retraites différentes). Mais elles sont toutes deux obligatoires. Les AA relèvent du régime de la sécurité sociale pour leur retraite de base (Urssaf Limousin, autrefois Agessa ou Mda) et de l’IRCEC pour leur retraite complémentaire.

La retraite complémentaire obligatoire : L’IRCEC

Depuis 1972, les retraites complémentaires sont devenues obligatoires pour les salariés du régime général. Elles sont maintenant obligatoires pour tous les actifs.

Les artistes-auteur·ices dépendent pour leur retraite complémentaire, le RAAP, d’une caisse dédiée : l’IRCEC. Si vos revenus dépassent 9225€ bruts en 2021, vous devrez vous acquitter des cotisations du RAAP appelées par l’IRCEC. Ces cotisations vous ouvrent des droits supplémentaires à la retraite sur une base de points.

Cette cotisation s’élève à 8% de votre assiette sociale (soit 8 % de vos revenus bruts si vous êtes en traitements et salaires, ou 6% de vos revenus bruts si vous êtes en micro BNC).

Un taux aménagé de 4% peut vous être accordé cependant si vos revenus annuels se situent en-dessous de 27 081 € bruts. C’est à vous de faire une demande de taux réduit à 4 % auprès de l’IRCEC. Le taux réduit n’est pas accordé automatiquement. La déclaration est généralement affaire avant fin novembre.

Par ailleurs, l’IRCEC gère aussi le RACD et le RACL, deux complémentaires obligatoires qui ne concernent qu’une partie des AA.

Le RACD est dû par les auteur·ices et compositeur·ices dramatiques, auteur·ices de films, auteur·ices de spectacle vivant. Seuls ces derniers ne sont pas précomptés par la SACD et devront s’acquitter eux-mêmes des 8% de cotisation.

Le RACL est dû par les auteur·ices et compositeur·ices d’œuvres musicales et les dialoguistes de doublage. Cette cotisation qui s’élève à 6,5% a déjà été précomptée par cet organisme de gestion collective.

Vous disposez d’un taux aménagé au RAAP de 4 % sur les revenus déjà soumis à cotisation auprès du RACL et/ou du RACD.

Pour faire simple : pensez à provisionner également vos cotisations de retraite complémentaire, soit 8 % du brut si vous êtes en traitements et salaires ou 6 % du brut si vous êtes en micro BNC.

PRISE EN CHARGE DE 50% pour les auteur-ices de l’écrit :

La SOFIA, l’organisme de gestion collective en charge de la gestion du droit de prêt en bibliothèque prend en charge 50% des cotisations IRCEC des auteurs de l’écrit et uniquement des auteurs de l’écrit. Pour en bénéficier, il faut qu’au moins 50% de vos revenus soient issus de l’édition. Vous devez le signaler à l’IRCEC si c’est votre cas, afin de bénéficier de cette prise en charge.

Ainsi, un·e auteur·ice de l’écrit déclarant en traitements et salaires ayant touché par exemple 10 000€ sur l’année peut demander un taux aménagé de 4% ET une prise en charge de la SOFIA de 50%. Ne reste donc que 2% de cotisations à régler, soit 200 €. Sans l’aménagement à 4% mais avec la prise en charge SOFIA, la cotisation sera de 400€ mais ouvrira plus de droits. Si l’auteur·ice ne peut pas bénéficier de la prise en charge de la SOFIA, la cotisation sera de 800€ à taux plein, ou 400€ avec un taux aménagé.

| Revenus bruts déclarés en T&S | IRCEC 8% (sans taux aménagé) | IRCEC 4% (taux aménagé) | IRCEC 8% prise en charge sofia | IRCEC 4% prise en charge sofia |

| 10 000€ | 800 € | 400 € | 400€ | 200€ |

Si l’auteur·ice déclare cette même somme en micro-BNC, l’IRCEC se basera sur 75 % de cette même somme pour faire ses calculs, ce qui donnera donc :

| Revenus bruts déclarés en micro-BNC | IRCEC 8% (sans taux aménagé) | IRCEC 4% (taux aménagé) | IRCEC 8% prise en charge sofia | IRCEC 4% prise en charge sofia |

| 10 000€ (donc assiette sociale 7500€) | 600 € | 300 € | 300€ | 150€ |

Votre pension de retraite est calculée en fonction d’un nombre de points acquis au cours de votre carrière, selon le montant de vos cotisations. Le taux de rendement du RAAP est de 11 %, ce qui signifie qu’en moins de dix ans l’artiste-auteur à la retraite aura perçu un montant de pension RAAP équivalent aux cotisations qu’il aura versées.

| En résumé : Si le seuil de revenus annuel de 9225€ bruts en 2021 est atteint, l’auteur devra également s’acquitter de 8% de cotisations au titre de la retraite complémentaire, avec des aménagements de taux à 4% possibles. Le taux de rendement du RAAP est de 11%. Les auteurs de l’écrit bénéficient d’une prise en charge de la SOFIA à hauteur de 50% de leurs cotisations. Si vous déclarez en micro BNC, l’IRCEC calculera le montant de vos cotisations sur 75 % de vos revenus bruts. |

La sécurité sociale et la retraite représentent donc environ 24% de vos revenus bruts au total si vous êtes en traitements et salaires, et environ 18 % de vos revenus bruts si vous êtes en micro BNC.

Si vous êtes précompté pour la retraite de base, vous devez tout de même provisionner 8% pour la retraite complémentaire (ou 4% dans certaines conditions détaillées plus haut).

Si vous avez une dispense de précompte, vous devrez vous acquitter de toutes les cotisations vous-même, et donc provisionner vos cotisations URSSAF + IRCEC.

Ces cotisations vous ouvrent des droits à la retraite mais aussi aux indemnités journalières (maladie, maternité, paternité, cf fiche « arrêt maladie »). Si vous n’atteignez pas le seuil nécessaire à l’ouverture de tous vos droits, vous pouvez cependant surcotiser (cf fiche « surcotisation » à paraitre).